¿Cuántos zamoranos han recibido ya su devolución en los dos primeros meses de la campaña de la Renta?

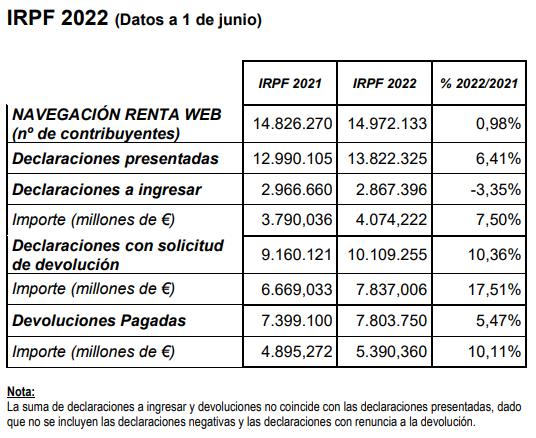

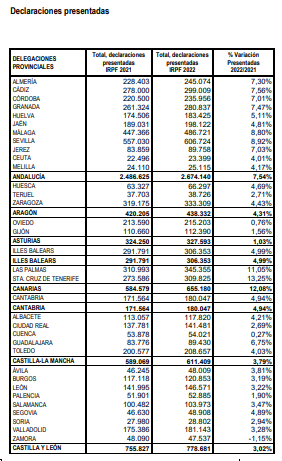

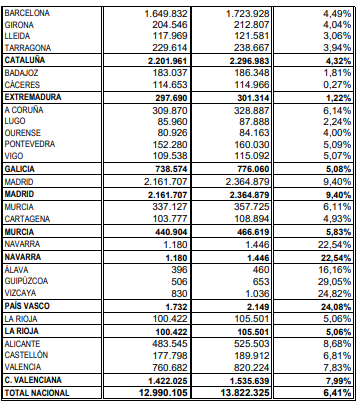

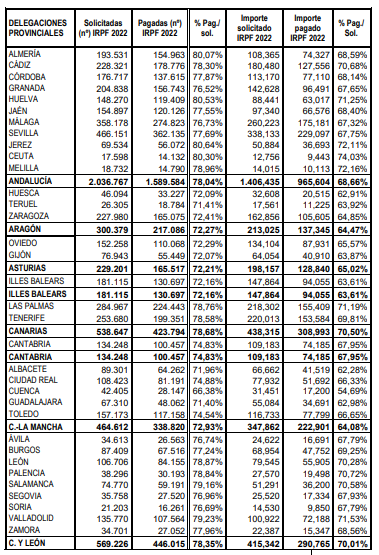

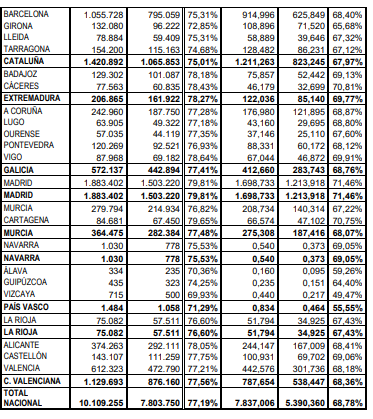

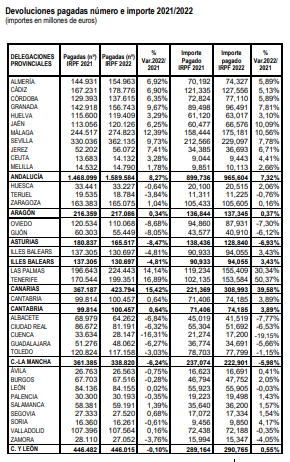

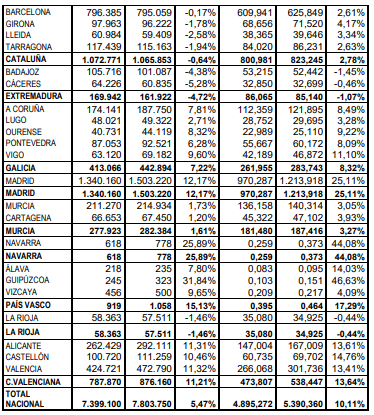

Más de 7.800.000 contribuyentes han recibido ya la devolución de 5.390 millones de euros cuando se cumplen dos meses de la campaña de declaración del Impuesto sobre la Renta de las Personas Físicas de 2022 (IRPF 2022). En estos momentos, ya se han abonado el 77,2% de las solicitudes de devolución realizadas hasta la fecha y el 68,8% de los importes a devolver que se han solicitado. Se mantiene así una aceleración de las devoluciones (+5,5% en número y más 10,1% en importe) paralela a la agilización de las presentaciones y solicitudes de devolución. Hasta ahora han presentado su declaración 13.822.000 contribuyentes, un 6,4% más que el pasado año en las mismas fechas. De esas declaraciones, 10.109.000 se han presentado con resultado a devolver.

Al mismo tiempo, se han presentado más de 2.867.000 declaraciones con resultado a ingresar por parte de contribuyentes que también han optado por agilizar la presentación, ya que no tienen que realizar los primeros pagos hasta el final de la campaña.

Más de 1.253.000 declaraciones presentadas por teléfono y ‘app’

Por vías de presentación, además de la página web de la Agencia Tributaria (sede.agenciatributaria.gob.es) como canal telemático principal, se ha incrementado sensiblemente la presentación a través de la aplicación móvil de la Agencia, con más de 457.000 declaraciones (+25,3%), de las cuales más de 350.000 (+32,8%), se corresponden con presentaciones ‘en un solo clic’ y el resto son contribuyentes a los cuales la ‘app’ ha derivado a la web de la AEAT para realizar alguna modificación y han vuelto a la aplicación para concluir la presentación. A su vez, vuelve a crecer el número de contribuyentes que optan por el plan ‘Le Llamamos’ de confección de declaraciones por teléfono como vía de presentación.

Para este servicio de atención personalizada, que permanecerá activo el mes restante de campaña, hasta el momento han solicitado cita más de un millón de contribuyentes, de los cuales ya cuentan con su declaración presentada 796.000, un 7,6% más que el año pasado en las mismas fechas. Gracias a esta vía de presentación, los contribuyentes menos habituados a las nuevas tecnologías que requieran asistencia personalizada cuentan con una potente alternativa a la asistencia presencial en oficinas, pudiendo acelerar la presentación y, con ello, la eventual devolución que corresponda.

El año pasado la campaña concluyó con más de 1.076.000 declaraciones presentadas por esta vía. Una vez que el contribuyente pide cita (se recomienda la solicitud por internet o mediante servicio automático en el 91 535 73 26, o en el 901 12 12 24) y elige horario de mañana o de tarde, el sistema le propone un día y una hora en la que recibirá la llamada de la Agencia Tributaria.

Comienza la asistencia en oficinas

Desde hoy, toda esta asistencia personalizada por teléfono se complementa con el servicio tradicional de confección de declaraciones en las oficinas previa cita que la Agencia, al igual que en el caso del plan ‘Le Llamamos’, presta en colaboración con CCAA y ayuntamientos. La asistencia en oficinas se ofrece con un esquema de apertura progresiva adaptado a la capacidad de absorción de los centros de atención. Por tanto, y como en años anteriores, si en un momento dado el contribuyente no encuentra citas disponibles, ello no significa que no queden citas, sino que se volverán a abrir más citas en fechas siguientes. En todo caso, la Agencia recomienda no esperar a esa nueva apertura, sino en tal caso optar por el servicio ‘Le Llamamos’, que seguirá contando con capacidad suficiente de absorción de la demanda.

En relación con los dos servicios, y como todos los años, al objeto de mitigar una eventual pérdida de citas en perjuicio del conjunto de los contribuyentes, los ciudadanos que decidan no hacer uso de su cita, deben anularla por cualquiera de las vías habilitadas.

En años pasados, de las citas concertadas con más de una semana de antelación el contribuyente no se presentaba en más de un 25% de los casos. En favor de la propia agilidad del servicio, al igual que sucede con el plan ‘Le Llamamos’, resulta muy conveniente que, en el momento de la confección por parte de la Agencia, el contribuyente tenga disponible la información y documentación necesaria para realizar la declaración.

El ‘Asistente virtual’ y otros canales de asistencia

La principal novedad de esta campaña, el ‘Asistente virtual de Renta’, ya ha ofrecido hasta la fecha más de 183.000 respuestas a contribuyentes para resolver sus dudas, complementando y reforzando así el servicio completo de aclaración de consultas que desde la pasada campaña presta el ‘Informador’ de Renta, y que, a su vez, ha ofrecido hasta ahora más de 150.000 respuestas a los contribuyentes. Conjuntamente, ambas herramientas, que cuentan con acceso directo en el apartado de Campaña de Renta de la web de la Agencia y estarán accesibles todo el año junto al resto de herramientas de asistencia virtual, han ofrecido 3,7 veces más respuestas a contribuyentes que el pasado año en las mismas fechas. El ‘Asistente virtual’ supone un paso más en la flexibilidad del sistema de ayuda, dado que el contribuyente puede realizarle preguntas con lenguaje natural para llegar a la respuesta que necesita. Si sus respuestas y las del ‘Informador’ no contienen toda la información que el contribuyente requiere, puede conectarse por chat con especialistas de la Administración Digital Integral (ADI) –en horario de nueve de la mañana a siete de la tarde–, obteniendo así una asistencia personalizada para las cuestiones que hayan quedado pendientes de resolver. Por otra parte, desde el primer día de campaña se mantiene abierto el tradicional canal telefónico de resolución de dudas tributarias, en los teléfonos 91 554 87 70 y 901 33 55 33, de 9 a 19 horas, de lunes a viernes.

Esta vía de asistencia ha atendido en los dos primeros meses de campaña más de 1.229.000 llamadas de distinto perfil de contribuyentes.

Quiénes no están obligados a declarar

En términos generales, no están obligados los contribuyentes con rentas exclusivamente procedentes del trabajo hasta un importe de 22.000 euros anuales. Sin embargo, este límite se reduce si los rendimientos proceden de más de un pagador (salvo excepciones), o también cuando el pagador no está obligado a retener y cuando los rendimientos están sujetos a un tipo fijo de retención. En tales casos, el límite es de 14.000 euros anuales. Ambos límites siguen siendo válidos para no declarar si el contribuyente cuenta, en su lugar, o además, con los siguientes rendimientos íntegros:

- Dividendos, intereses y ganancias patrimoniales sometidos a retención con un tope conjunto de 1.600 euros.

- Rentas inmobiliarias imputadas, rendimientos íntegros del capital mobiliario no sujetos a retención derivados de letras del Tesoro y subvenciones para la adquisición de viviendas de protección oficial o de precio tasado, y demás ganancias patrimoniales derivadas de ayudas públicas, con el límite conjunto de 1.000 euros.

Igual que el año anterior, tampoco estarán obligados los contribuyentes que cuenten con rendimientos del trabajo, capital y actividades económicas, así como ganancias patrimoniales (subvenciones, premios y otras), con el límite conjunto de 1.000 euros, junto con pérdidas patrimoniales inferiores a 500 euros. Por otra parte, se recuerda que los beneficiarios del Ingreso Mínimo Vital deben presentar la declaración, de acuerdo con la normativa que establece el IMV.

Revisión de datos personales y económicos

Siempre resulta conveniente revisar el borrador de declaración que ofrece la Agencia Tributaria. A través de ‘Renta Web’ la información será la más actualizada posible pero, en todo caso, la Agencia puede no disponer de todos los datos con trascendencia en la declaración, datos que quizá el contribuyente deba incorporar al borrador de declaración. Algunos casos típicos que aconsejan esta revisión son los siguientes:

- Inmuebles y sus referencias catastrales

- Circunstancias personales y familiares (si cambiaron en 2022)

- Arrendamientos de inmuebles

- Transmisiones

- Aportaciones a planes de pensiones

- Cuotas sindicales

- Percepción de prestaciones por ERTE

- Percepciones por subvenciones y otras ayudas

- Deducciones familiares y por maternidad

- Deducción por inversión en vivienda habitual

- Deducciones autonómicas

¿Cómo obtener ‘Clave PIN’ y el número de referencia?

El número de referencia y ‘Clave PIN’ siguen siendo, junto al certificado y el DNI electrónicos, los sistemas de acceso a ‘Renta Web’ y a otros servicios de Campaña de Renta, como la consulta de datos fiscales y del estado de tramitación de la devolución. La obtención de ‘Clave PIN’ requiere dos pasos, un registro previo único y una solicitud posterior cada vez que lo necesite el contribuyente.

El registro previo se podrá efectuar por internet, siguiendo las instrucciones de la carta que la Agencia remitirá a quienes la soliciten a través de la opción ofrecida en el apartado de la página web de la AEAT ‘Clave PIN’. En este caso, deberá proporcionar el DNI, su fecha de validez y el número de móvil.

También es posible efectuar el registro previo por videollamada, o en las oficinas de la Agencia, aportando el DNI y un número de teléfono móvil, sin necesidad de documentación adicional. Una vez registrado en el sistema, cuando el contribuyente desee realizar algún trámite, podrá solicitar el PIN de acceso desde el enlace disponible en el propio trámite, o desde la ‘app’. Para ello deberá consignar el NIF y la fecha de validez del DNI, a lo que se añade una contraseña de cuatro caracteres que ya le vendrá dada para cada solicitud. A continuación, recibirá por SMS un PIN de tres caracteres que, junto con la contraseña, forman el código de acceso necesario para realizar sus trámites. A su vez, para la obtención del número de referencia mediante el servicio REN0 en la página de la Agencia, se solicitará el NIF, la casilla 505 de la Renta 2021 y la fecha de validez del propio DNI. A los no declarantes en el ejercicio anterior, o con la casilla de Renta 2021 con valor cero, en lugar de la casilla 505 se les solicitarán los últimos dígitos del código de una cuenta bancaria de la que sea titular el contribuyente. Al objeto de facilitar su uso, el número de referencia estará formado por sólo seis caracteres.

Principales servicios de asistencia e información

- Internet: https://sede.agenciatributaria.gob.es y ‘app’ (ofrece información y gestiones sin horarios).

- Teléfono solicitud ‘Le Llamamos’: 91 535 73 26 y 901 12 12 24 (servicio automático, 24 horas) 91 553 00 71 y 901 22 33 44 (operador, de 9 a 19 horas, L-V)

- Teléfono solicitud cita Renta para atención en oficinas: 91 553 00 71 y 901 22 33 44 (operador, de 9 a 19 horas, L-V)

- Teléfono Renta Información: 91 554 87 70 y 901 33 55 33 (para resolver dudas; de 9 a 19 horas, L-V)